Plan d’Epargne Retraite Individuel (PERIN)

Le PER individuel, un produit retraite pour tous.

Il s’adresse à tout type d’épargnant, indépendamment de son statut social et professionnel :

-

salarié,

-

chef d’entreprise,

-

travailleur non salarié TNS,

-

professions libérales,

-

retraité

-

ou sans activité.

Chacun peut souscrire un PER individuel, sans aucune condition d’âge.

Même les mineurs et les retraités (sous certaines conditions) peuvent souscrire un PER individuel.

En savoir plus

Qui peut ouvrir un PER individuel ?

Tout le monde peut ouvrir un PER individuel, sans aucune limite d’âge et aucune condition liée au statut social ou à la situation professionnelle.

À savoir :

-

Certains acteurs peuvent appliquer une limite d’âge de souscription pour des raisons commerciales.

-

Le PER individuel est particulièrement intéressant pour toutes les personnes imposables qui souhaitent réaliser des économies d’impôt tout en préparant leur retraite.

Nous recommandons plus spécifiquement d’ouvrir un PER aux contribuables dont la tranche d’imposition marginale est au moins égale à 30%.

Contactez-nous pour souscrire un PER individuel

Comment ouvrir un PER individuel ?

Le PER individuel peut être ouvert :

-

auprès d’un établissement bancaire (PER bancaire qui donne lieu à l’ouverture d’un compte titres)

-

ou auprès d’une compagnie d’assurance (PER assurance qui donne lieu à l’adhésion à un contrat d’assurance vie)

À savoir :

-

La principale différence entre PER bancaire et PER assurance réside dans la nature des placements proposés. Le PER bancaire propose un investissement en titres, Fonds Communs de Placement (FCP) ou Fonds Communs de Placement d’Entreprise (FCPE), alors que le PER assurance propose un investissement en unités de comptes ou en fonds en euros.

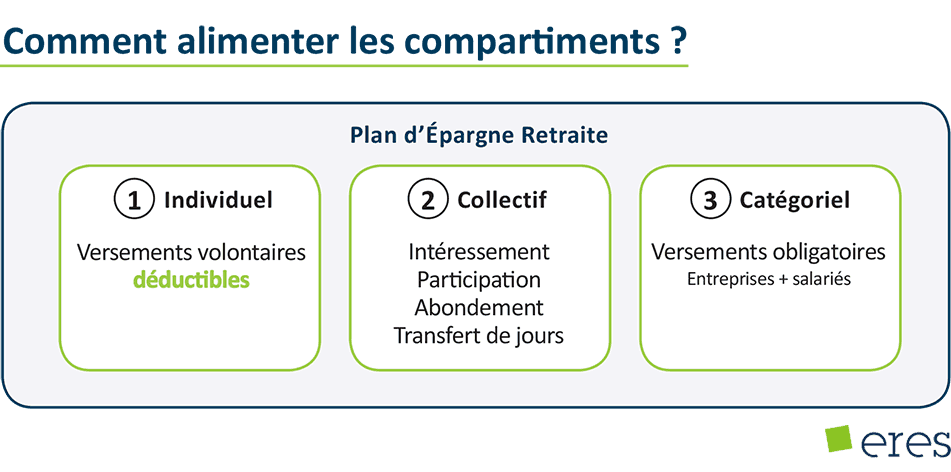

Quel type de versements puis-je effectuer sur mon PER individuel ?

Vous pouvez alimenter votre contrat PER individuel par :

-

des versements volontaires. Ces versements sont libres et peuvent être programmés ou ponctuels. Ils sont déductibles du revenu imposable par défaut et non déductibles sur option ;

-

des transferts d’épargne déjà constituée sur un ancien dispositif retraite ou en provenance d’un autre PER.

Les compartiments collectif et catégoriel du PER individuel peuvent être alimentés uniquement via le transfert d’un PER d’entreprise vers un PER individuel :

-

des sommes issues de l’intéressement, de la participation et de l’abondement de l’employeur,

-

des jours de repos y compris compte épargne temps (CET),

-

des versements obligatoires de l’entreprise ou du salarié.

Avantage fiscal sur les versements volontaires

Les versements volontaires effectués sur un PER individuel au cours d’une année sont déductibles à 100% du revenu imposable de cette année, dans la limite des plafonds épargne retraite et/ou des plafonds Madelin pour les TNS.

Chaque titulaire salarié peut verser dans son PER :

-

jusqu’à 10% de ses revenus d’activité professionnelle nets, avec report possible sur 3 ans des plafonds non consommés et mutualisation possible entre conjoints mariés / partenaires pacsés.

Chaque titulaire travailleur non salarié TNS peut verser dans son PER :

-

jusqu’à 10% de son bénéfice imposable dans la limite de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS)

-

auxquels s’ajoutent 15% supplémentaires sur la fraction de ce bénéfice comprise entre 1 et 8 fois le PASS.

Si vous ne déduisez pas vos versements volontaires de votre revenu imposable, vous ne serez imposé que sur les plus-values au moment de la liquidation de l’épargne.

Comment l’épargne constituée sur mon PER est-elle gérée ?

La gestion pilotée est le mode de gestion par défaut.

La gestion pilotée vise, par définition, à réduire progressivement le risque et à arbitrer l’épargne de chaque bénéficiaire entre le moment où il investit et le moment où il récupère son argent (au moment de la retraite).

Chaque bénéficiaire fixe lui-même son horizon de placement et bénéficie ensuite d’un pilotage automatique et individualisé.

L’épargne est investie entre les différents supports qui sont réaffectés régulièrement au cours du temps selon la grille choisie.

Vous avez aussi la possibilité de demander une gestion libre de votre PER.

A savoir :

Nous proposons des produits avec des gammes de gestion pilotée retraite dans le PER individuel.

Comment récupérer mon épargne constituée sur un PER individuel ?

Liquider son PER individuel au moment de la retraite

L’épargne constituée sur un PER individuel peut être liquidée par son titulaire, au plus tôt :

-

à la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse,

-

ou à l’âge légal de départ à la retraite (aujourd’hui 62 ans).

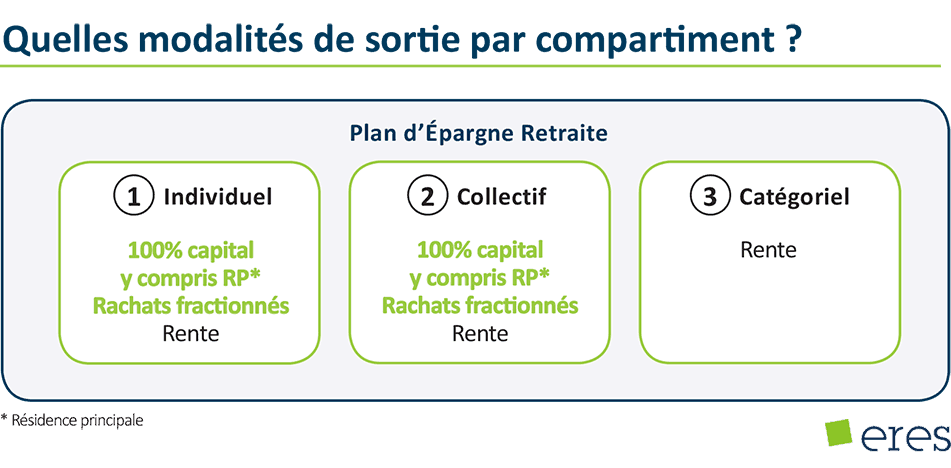

Pour la part correspondant aux versements volontaires (compartiment 1) et la part correspondant aux flux issus de l’épargne salariale (compartiment 2), le titulaire pourra choisir à la liquidation entre :

-

une sortie en capital à 100% à l’échéance (en une seule fois ou via des rachats fractionnés). Sortie anticipée possible pour l’acquisition de sa résidence principale

-

une rente viagère

-

une sortie partiellement en capital et en rente

Le compartiment catégoriel n’est lui disponible que sous forme de rente viagère.

Liquider son PER individuel avant l’âge de la retraite (cas de déblocage anticipé)

Compartiments 1 et 2 : il est possible de récupérer son épargne en capital à 100% de façon anticipée pour l’acquisition de sa résidence principale

Tous compartiments : l’épargne peut être récupérée par anticipation pour les motifs suivants :

-

Le décès du conjoint du titulaire ou de son partenaire lié par un pacte civil de solidarité ;

-

L’invalidité du titulaire, de ses enfants, de son conjoint ou de son partenaire lié par un pacte civil de solidarité ;

-

La situation de surendettement du titulaire ;

-

L’expiration des droits à l’assurance chômage du titulaire (licenciement seulement) ;

-

Le non renouvellement de mandat social et l’absence de contrat de travail et de mandat social depuis 2 ans au moins ;

-

La cessation d’activité non salariée du titulaire à la suite d’un jugement de liquidation judiciaire, ou toute situation justifiant ce retrait ou ce rachat selon le président du tribunal de commerce auprès duquel est instituée une procédure de conciliation qui en effectue la demande avec l’accord du titulaire

Quelle est la fiscalité du PER ?

À l’entrée, les versements volontaires réalisés sur le PER individuel sont 100% déductibles de l’impôt sur le revenu (dans la limite des plafonds épargne retraite et/ou des plafonds Madelin pour les TNS).

À la sortie, les versements volontaires qui ont été déduits (à l’entrée) vont subir l’impôt sur le revenu sur la part des versements réalisés. Quant aux plus-values réalisées pendant le placement, elles seront soumises au PFU (prélèvement forfaitaire unique) (12,8% actuellement) ou sur option à l’impôt sur le revenu + prélèvements sociaux de 17,2%.

En revanche, quand on n’a pas eu d’avantage fiscal à l’entrée sur les versements volontaires (versements volontaires non déductibles), alors il n’y a pas d’impôt sur le revenu sur la part des versements. Seules les plus-values sont fiscalisées au PFU (12,8% actuellement) ou sur option à l’impôt sur le revenu + prélèvements sociaux de 17,2%.

Comment puis-je transférer mon épargne retraite vers un PER ?

La loi Pacte permet de transférer, depuis le 1er octobre 2019, son épargne retraite constituée sur un ancien produit (PERCO, PERP, Madelin, article 83, Préfon, Corem, CRH) vers le nouveau plan d’épargne retraite PER selon certaines règles.

La loi Pacte instaure également une fluidité de transfert entre les PER afin que l’épargnant puisse gérer toute son épargne retraite sur une seule enveloppe s’il le souhaite. Le transfert des droits de PER vers PER s’effectue toujours vers le même compartiment :

-

les sommes épargnées sur un compartiment individuel seront transférées vers le compartiment individuel du nouveau plan

-

les sommes issues du compartiment collectif vers le compartiment collectif du nouveau PER

-

et l’épargne constituée sur le compartiment catégoriel sera transférée vers le compartiment catégoriel du nouveau plan d’épargne retraite.

Bon à savoir : profitez jusqu’au 31/12/2022 d’un double abattement exceptionnel sur vos plus-values d’assurance vie en investissant les encours rachetés sur un PER.

Si vous êtes à la recherche d’une offre PER combinant les dernières innovations règlementaires, techniques et financières, et qui propose un très large choix de placements financiers parmi les meilleurs du marché, nous sommes à votre service, contactez-nous